Sprzedaż wysyłkowa a rozliczenia podatku VAT

Pani Karolina przekaże informacje, jakie pułapki czyhają na polskich przedsiębiorców prowadzących sprzedaż internetową do innych krajów UE.

Między innymi te tematy, jak i o wiele więcej będą poruszali eksperci polskiej firmy doradczej Grupa ECDP, która kompleksowo wspiera przedsiębiorców w obszarze podatków, prawa i księgowości na terenie Europy.

Wprowadzenie

Przedsiębiorcy często twierdzą, że skomplikowane oraz niepewne prawo podatkowe w Polsce hamuje rozwój ich biznesu. Jednocześnie, z obawy przed nieznajomością przepisów podatkowych państw obcych i mogącymi wyniknąć z tego tytułu konsekwencjami, są bardzo ostrożni lub wręcz nie decydują się wyjść na rynki zagraniczne. W istocie rzeczy, częściowo mają rację. Prawo podatkowe jest skomplikowane. Jednakże nie należy się go obawiać do tego stopnia, aby hamować rozwój własnego biznesu. Już poznanie podstawowych zasad kierujących podatkami pozwoli na poczucie bezpieczeństwa – a szczegóły najlepiej zostawić profesjonalistom.

Na dalszych stronach w przystępny i prosty sposób przedstawimy najważniejsze aspekty prawne związane z międzynarodowym obrotem gospodarczym. Obiecujemy nie używać prawniczego żargonu i nie wklejać nudnych przepisów. Skupimy się na podatku od towarów i usług (VAT), ponieważ to on budzi wśród przedsiębiorców największą grozę. Ze względu na ramy i charakter podręcznika, zagadnienia zostaną omówione pobieżnie, zatem nie należy ich traktować jako pomocy prawnej, raczej jako wskazówki i zarysowanie „problemu” rozliczeń.

Pierwsza dobra wiadomość jest taka, że w obrębie Unii Europejskiej przepisy prawa dotyczące VAT-u winny być jednolite. Istnieje wiele upraszczających obrót rozwiązań. Druga dobra wiadomość – w określonych przypadkach przedsiębiorcy fizycznie nie płacą VAT-u przy sprzedaży międzynarodowej (transakcja korzysta z preferencji podatkowej). Złą wiadomością są za to różne zasady opodatkowania i rozliczeń sprzedaży dokonywanej na rzecz konsumentów i przedsiębiorców.

Sprzedaż wysyłkowa towarów konsumentom z Unii Europejskiej

Jeżeli polska firma sprzedaje towary konsumentom z Unii Europejskiej, które:

- są wysyłane lub transportowane przez tę firmę lub na jej zlecenie (np. pocztą, kurierem)

- wysyłka następuje z terytorium Polski do państwa konsumenta

mamy do czynienia z tzw. sprzedażą wysyłkową z terytorium Polski.

Sprzedaż wysyłkowa (on-line) stanowi jedną z form sprzedaży detalicznej. Kupujący wybiera towary przez internet, składa zamówienie i najczęściej je opłaca kartą lub przelewem. Zamówiony towar jest przez sprzedawcę dostarczany pocztą lub za pośrednictwem firmy kurierskiej. Inną formą zapłaty jest zapłata za pobraniem (przy odbiorze towaru).

Ze sprzedażą wysyłkową z terytorium Polski (sprzedaż on-line towaru z Polski) mamy do czynienia, gdy:

- towar jest wysyłany lub przetransportowany z Polski do jednego państwa członkowskiego Unii Europejskiej (np. z Polski do Niemiec);

- wysyłka lub transport musi być dokonywana przez przedsiębiorcę będącego podatnikiem (przedsiębiorcą) lub wysyłka lub transport musi być dokonywana na jego rzecz;

- nabywcą musi być osoba, niebędąca podatnikiem lub podatnik niemający obowiązku rozliczania WNT (najczęściej osoba fizyczna nieprowadząca działalności gospodarczej).

W dużym uproszczeniu można powiedzieć, że ze sprzedażą wysyłkową do Polski mamy do czynienia, gdy przedsiębiorca z jakiegokolwiek kraju UE sprzedaje towar polskiemu detaliście (czyli osobie fizycznej).

Generalna zasada panująca w całej Unii stanowi, że sprzedaż wysyłkowa powinna być opodatkowana w państwie, do którego został dostarczony towar (czyli państwie konsumenta). To wiąże się zaś z koniecznością spełnienia wymogów formalno-prawnych stawianych przez państwo konsumenta, w tym m.in. z rejestracją dla celów podatkowych (i rozliczaniem podatku na terytorium kraju konsumenta). Oczywiście takie rozwiązanie jest bardzo niekorzystne dla przedsiębiorców, dlatego wprowadzono znaczne ułatwienie.

Prawo Unii zakłada, że każde państwo konsumenta może wprowadzić limit sprzedaży (dokonywanej na rzecz osób fizycznych), dzięki któremu obowiązki wynikające z krajowego prawa będą miały zastosowanie do sprzedawcy dopiero po jego przekroczeniu.

Co do zasady limit ten wynosi 100.000 euro. Może być jednakże obniżony do 35.000 euro.

Limit sprzedaży do danego państwa członkowskiego u sprzedawcy nie może przekroczyć kwoty 100 000 euro lub równowartości tej kwoty w walucie krajowej w danym roku kalendarzowym, jak również nie może przekroczyć kwoty 100 000 euro lub równowartości tej kwoty w walucie krajowej w poprzednim roku kalendarzowym. Zatem, jeżeli polski przedsiębiorca nie przekroczy limitu ustalonego przez dane państwo, do którego sprzedał towar, to będzie rozliczał się z polskim fiskusem.

Przykład

Polska firma sprzedała do Holandii, dla konsumenta, zestaw mebli ogrodowych. Meble zostały wysłane kurierem z Wrocławia do Amsterdamu. Cena zestawu (wraz z podatkiem) wyniosła 1.500 euro. Była to jedyna dokonana w roku 2018 przez polski podmiot sprzedaż wysyłkowa na terytorium Holandii. W roku 2017 Spółka nie dokonała żadnej sprzedaży wysyłkowej do Holandii. Limit dla sprzedaży wysyłkowej w Holandii wynosi 100.000 euro.

W przedstawionym przykładzie polska firma powinna opodatkować i rozliczyć sprzedaż na terytorium Polski. Sprzedaż powinna zostać udokumentowana fakturą VAT zawierającą właściwą dla dostawy stawkę VAT (tutaj 23%), a następnie wykazana w deklaracji VAT-7 jako dostawa krajowa.

Uwaga!

Sprzedaż wysyłkowa, która podlega opodatkowaniu w Polsce, każdorazowo musi zostać udokumentowana fakturą.

Z chwilą przekroczenia limitu sprzedaży wysyłkowej, jaki został określony w kraju, do którego towar jest wysyłany, sprzedaż wysyłkowa opodatkowana jest w państwie przeznaczenia. Dla polskiego przedsiębiorcy oznacza to przede wszystkim:

- obowiązek rejestracji w państwie, do którego wysyła towary jako podatnika podatku od wartości dodanej oraz

- konieczność rozliczania podatku zgodnie z regułami obowiązującymi w tym państwie.

Dlatego przedsiębiorcy powinni prowadzić dokładne rejestry sprzedaży do poszczególnych państw i pilnować limitów.

WAŻNE!

Warto też wiedzieć, że istnieje możliwość wyboru państwa opodatkowania. Gdy przedsiębiorca nie przekracza limitu sprzedaży jaki obowiązuje w danym kraju (w kraju konsumenta/kraju przeznaczenia) może samodzielnie zdecydować o rejestracji na jego terytorium. Aby powyższego dokonać musi pisemnie zawiadomić organ podatkowy kraju przeznaczenia o skorzystaniu z tego wyboru. Zasadniczo opcja ta obowiązuje co najmniej przez 2 lata od daty pierwszej dostawy dokonanej w trybie przewidzianym wybraną opcją. Dzięki temu polski przedsiębiorca, który regularnie sprzedaje towary niskiej wartości do danego państwa i nie przekracza ww. limitu, może rozliczać się na korzystniejszych zasadach obowiązujących w obcym państwie, zamiast w Polsce. Przykładowo w Luksemburgu podstawowa stawka VAT wynosi 17%.

Uwaga!

Niestety, powyższe zasady nie mogą być stosowane do wszystkich kategorii towarów. Zupełnie inne zasady obowiązują dla dostaw towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich lub antyków, używanych środków transportu, dostawy z montażem/instalacją.

Sprzedaż wysyłkowa towarów przedsiębiorcom z Unii Europejskiej (tzw. WDT)

W przypadku, gdy polski przedsiębiorca dokonuje sprzedaży na rzecz swojego odpowiednika z Unii Europejskiej mamy do czynienia z tzw. wewnątrzwspólnotową dostawą towarów (WDT). WDT to sytuacja, kiedy polski przedsiębiorca sprzedaje swoje towary przedsiębiorcom z innych państw Unii, a towary te są przemieszczane z Polski do innego kraju. Przy spełnieniu odpowiednich przesłanek, taka dostawa jest opodatkowana preferencyjną 0 % stawką podatku VAT.

Przesłanki do skorzystania z tej preferencyjnej stawki są następujące:

- sprzedawca jest podatnikiem VAT, który nie korzysta ze zwolnienia podatkowego z uwagi na wysokość osiągniętego obrotu (nie jest tzw. podatnikiem podmiotowo zwolnionym z VAT),

- kupujący jest podatnikiem VAT,

- kupujący posiadają ważny numer VAT-UE,

- sprzedawca składając deklarację podatkową, w której wykazuje dostawę towarów, jest zarejestrowany jako podatnik VAT UE,

- sprzedawca posiada dokumenty potwierdzające, że towary zostały wywiezione z Polski i dostarczone do nabywcy na terytorium innego państwa UE.

Uwaga!

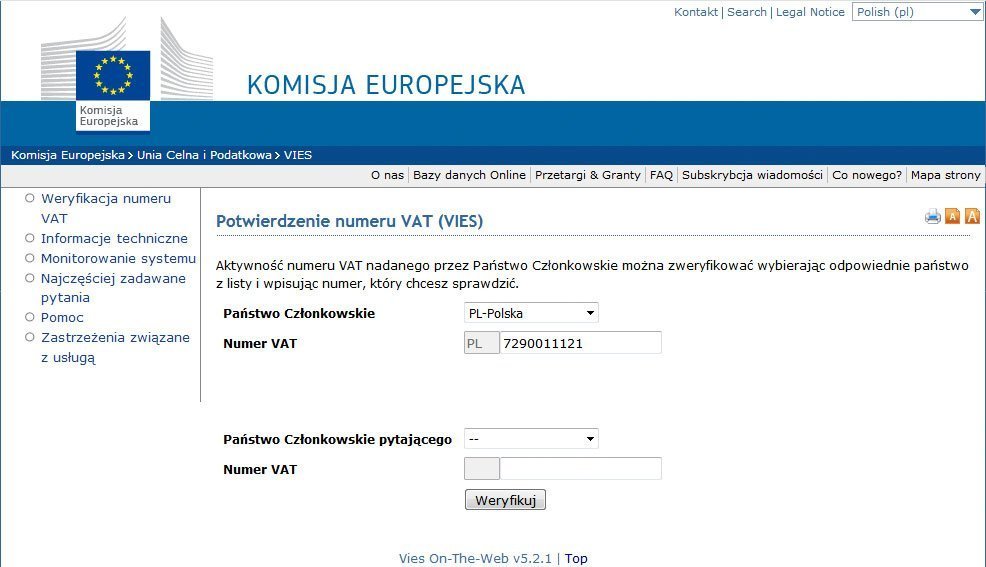

Sprzedawca ma obowiązek sprawdzić, czy kupujący ma aktualny numer VATUE. Można tego dokonać na stronie internetowej Komisji Europejskiej.

Jeżeli dany podmiot jest nieaktywny to wyświetli się następujący komunikat:

Nie zawsze musi to oznaczać, że dany podmiot jest niezarejestrowany jako podatnik VAT UE. Możliwe są bowiem następujące wyjątki:

- dany podmiot złożył już dokumenty rejestracyjne, ale organ podatkowy nie dokonał jeszcze wpisu;

- administracja podatkowa danego państwa dokona wstecznej rejestracji podatnika (rozwiązanie spotykane w niektórych państwach);

- dokonano wyrejestrowania danego podmiotu ze skutkiem wstecznym.

Sprzedawca musi posiadać następujące dokumenty, żeby móc skorzystać z preferencyjnej 0 % stawki podatku VAT:

- dokumenty przewozowe otrzymane od przewoźnika (spedytora) odpowiedzialnego za wywóz towarów z terytorium kraju, z których jednoznacznie wynika, że towary zostały dostarczone do miejsca ich przeznaczenia w innym państwie – w przypadku gdy przewóz towarów jest zlecany przewoźnikowi (spedytorowi),

- specyfikacja poszczególnych sztuk ładunku.

Jeżeli sprzedawca lub kupujący osobiście dokonują wywozu towarów własnym środkiem transportu, oprócz specyfikacji poszczególnych sztuk ładunku, należy posiadać dokumenty zawierające co najmniej:

- imię i nazwisko lub nazwę oraz adres siedziby działalności gospodarczej lub miejsca zamieszkania podatnika dokonującego dostawy oraz nabywcy tych towarów,

- adres, pod który są przewożone towary, w przypadku gdy jest inny niż adres siedziby działalności gospodarczej lub miejsca zamieszkania nabywcy,

- określenie towarów i ich ilości,

- potwierdzenie przyjęcia towarów przez nabywcę do miejsca określonego przeznaczenia,

- rodzaj oraz numer rejestracyjny środka transportu, którym są wywożone towary, lub numer lotu – w przypadku gdy towary przewożone są środkami transportu lotniczego.

Uwaga!

Na fakturze obowiązkowo powinny znaleźć się numery VAT-UE sprzedawcy i nabywcy.

Niedopełnienie obowiązków wskazanych w przepisach prawa będzie skutkowało brakiem możliwości skorzystania z ww. preferencji. Wówczas, sprzedawca będzie zmuszony opodatkować sprzedaż na zasadach ogólnych.

Sprzedaż towarów poza terytorium Unii Europejskiej (tzw. eksport towarów)

Chociaż potocznie eksportem towarów określa się każdy wywóz towarów poza granice Polski, to w sensie prawnym, eksportem jest dostawa towarów wysyłanych lub transportowanych z terytorium Polski poza terytorium Unii Europejskiej. Nie ma tutaj znaczenia czy nabywcą jest inny przedsiębiorca, czy konsument.

Co istotne, z eksportem mamy do czynienia wyłącznie, jeżeli wywóz towarów poza terytorium Unii Europejskiej jest potwierdzony przez właściwy organ celny. Przy eksporcie polski podatnik może zastosować preferencyjną 0 % stawkę podatku VAT. Warunkiem jednak jest posiadanie odpowiednich dokumentów wywozowych.

Uwaga!

Wysyłka towarów np. do Rosji za pomocą poczty lub kuriera nie jest jeszcze eksportem. Konieczna jest odprawa celna i uzyskanie dokumentu potwierdzającego wywóz.

Eksport może mieć również miejsce, jeżeli wywozu dokonuje sam nabywca towarów. W tym przypadku, aby skorzystać z 0% stawki VAT, konieczne jest posiadanie kopii stosownych dokumentów wywozowych, które będzie posiadał nabywca.

O jakich dokumentach mowa? Otóż eksport potwierdza:

- dokument w formie elektronicznej otrzymany z systemu teleinformatycznego służącego do obsługi zgłoszeń wywozowych albo potwierdzony przez urząd celny wydruk tego dokumentu (tzw. komunikat IE-599),

- dokument w formie elektronicznej pochodzący z systemu teleinformatycznego służącego do obsługi zgłoszeń wywozowych, otrzymany poza tym systemem, jeżeli zapewniona jest jego autentyczność,

- zgłoszenie wywozowe w formie papierowej złożone poza systemem teleinformatycznym służącym do obsługi zgłoszeń wywozowych albo jego kopia potwierdzona przez urząd celny (papierowy dokument SAD).

Brak tych dokumentów (wystarczy jeden z nich) obliguje do rozliczenia podatku według stawki podatku VAT, jaka obowiązuje dla tego towaru w Polsce.

Sprzedaż usług elektronicznych

Obecnie obrót gospodarczy to nie tylko sprzedaż towarów, ale także usług, w tym elektronicznych. Jako usługi elektroniczne można wskazać przykładowo:

- tworzenie i utrzymywanie witryn internetowych, zdalna konserwacja oprogramowania i sprzętu,

- dostarczanie oprogramowania oraz jego uaktualnień,

- dostarczanie obrazów, tekstu i informacji oraz udostępnianie baz danych,

- dostarczanie muzyki, filmów i gier, w tym gier losowych i hazardowych, jak również przekazów lub wydarzeń o charakterze politycznym, kulturalnym, artystycznym, sportowym, naukowym lub rozrywkowym,

- świadczenie usług kształcenia przez internet.

Przywołana sprzedaż nie pozostaje wprawdzie obojętna podatkowo, jednakże i tutaj wdrożone w życie zostały pewne udogodnienia.

Sprzedaż na rzecz przedsiębiorców

W przypadku tzw. obrotu profesjonalnego (czyli między dwoma przedsiębiorcami; obojętnie czy kupujący posiada siedzibę w Unii Europejskiej, czy poza jej granicami), uznaje się że krajem opodatkowania usługi elektronicznej jest państwo, w którym przedsiębiorca kupujący usługę posiada siedzibę działalności gospodarczej. Tak więc, usługa polskiego przedsiębiorcy nie podlega opodatkowaniu polskim podatkiem VAT. Wystawia się wówczas fakturę bez doliczania podatku (tzw. fakturę NP). Faktura ta winna zawierać adnotację „odwrotne obciążenie”.

Sprzedaż na rzecz konsumentów

Zasadą jest, że świadczenie usług elektronicznych na rzecz konsumentów opodatkowane jest w państwie, w którym konsument mieszka lub przebywa. Takie rozwiązanie stwarza konieczność rejestracji i rozliczania podatku w każdym z państw, do których świadczone są usługi. Natomiast w obrębie granic Unii Europejskiej utworzono tzw. System MOSS (ang. Mini-One-Stop- Shop), czyli Mały Punkt Kompleksowej Obsługi, który ułatwia rozliczanie usług elektronicznych świadczonych na rzecz unijnych konsumentów.

Uwaga!

System MOSS dotyczy wyłącznie świadczenia usług na rzecz tzw. nie-podatników. W pozostałych przypadkach, obowiązują odmienne zasady.

Rejestracja w Systemie MOSS jest dobrowolna. Dzięki niej przedsiębiorca wprawdzie musi opodatkować świadczoną usługę zgodnie ze stawką podatku obowiązującą w kraju konsumenta, ale sam podatek może rozliczyć za pośrednictwem krajowego (polskiego) urzędu skarbowego. Dzięki temu, nie trzeba rejestrować się w innych państwach Unii. System MOSS posiada obecnie pewne mankamenty, które potrafią uprzykrzyć korzystanie z jego dobrodziejstw. Przede wszystkim podatnicy zarejestrowani w systemie MOSS są zobowiązani do rozliczania każdej sprzedaży usług, a co za tym idzie, są zobowiązani do znajomości regulacji prawnych państw, do których sprzedają swoje usługi, nawet jeżeli ma to charakter incydentalny. Ponadto podatnicy są zobowiązani do przedkładania deklaracji VAT w terminie 20 dni od zakończenia okresu rozliczeniowego objętego deklaracją (kwartału), co w praktyce stanowi zbyt krótki termin.

Powyższe niedogodności powinny zostać już niedługo usunięte. Dnia 1 stycznia 2019 r. wchodzą w życie zmiany w ww. systemie. Zmiany przewidują, że jeżeli wartość świadczeń przedsiębiorcy nie przekroczy kwoty 10.000 euro netto (polski projekt ustawy wdrażającej przepisy dyrektywy przewiduje kwotę 42.000 zł ) w danym roku kalendarzowym ani w poprzednim roku kalendarzowym, to przedsiębiorca będzie mógł opodatkować swoją sprzedaż według zasad obowiązujących w Polsce, a nie kraju świadczenia usługi. Ponadto, polski przedsiębiorca będzie wystawiał faktury na zasadach obowiązujących w Polsce. Znikną także niektóre obowiązki formalne i zostanie wydłużony termin składania deklaracji.

Faktury i kasy fiskalne

W przypadku sprzedaży na rzecz osób fizycznych nieprowadzących działalności gospodarczej oraz rolników ryczałtowych istnieje obowiązek prowadzenia dla tej sprzedaży ewidencji obrotu i kwot podatku należnego przy zastosowaniu kas rejestrujących (art. 111 ust. 1 ustawy o VAT). Nie ma tutaj znaczenia, czy odbiorcą jest konsument z Polski czy spoza jej granic (z Unii Europejskiej czy też z tzw. karków trzecich). Polskie przepisy regulujące zasady rozliczania i dokumentowania transakcji podlegających opodatkowaniu podatkiem VAT przewidują szereg zwolnień od obowiązku ewidencjonowania sprzedaży za pomocą kas fiskalnych (m.in. w zakresie sprzedaży wysyłkowej). Zwolnienia te wskazane zostają każdorazowo w aktualnie obowiązującym rozporządzeniu Ministra Rozwoju i Finansów w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących. Katalog tych zwolnień jest dość szeroki. Istnieją jednakże również towary wyłączone ze zwolnień. Ocena czy będzie miało zastosowanie zwolnienie z ewidencji sprzedaży za pomocą kasy rejestrującej – przy sprzedaży na rzecz konsumentów z Unii Europejskiej – wymaga niestety szczegółowej analizy każdego konkretnego przypadku.

Podsumowanie

Podatki, chociaż ze swojej natury stanowią obciążenie dla przedsiębiorców, nie powinny być uważane za hamulec rozwoju biznesu. Przedsiębiorcy, którzy rozważają wejście na rynki zagraniczne, nie powinni obawiać się zagranicznych regulacji podatkowych. Zasadniczo w obrębie Unii Europejskiej przepisy są zharmonizowane. Wdrożono także rozwiązania, które ułatwiają rozliczenia podatkowe. Co również istotne, obrót zagraniczny w zasadzie nie przysparza dodatkowych „kosztów podatkowych”. Transakcje zagraniczne bądź są opodatkowane w Polsce, bądź korzystają z preferencji i u sprzedawcy fizycznie opodatkowanie nie występuje (jest przerzucone na nabywcę). Tak samo eksport korzysta z preferencyjnej stawki VAT. Konieczne jest spełnienie odpowiednich wymogów proceduralnych oraz formalnych, tym jednak powinni zająć się profesjonaliści, a nie sami przedsiębiorcy.

Autorzy artykułu są ekspertami podatkowymi ECDP Sp. z o.o.

ECDP Sp. z o.o. działa na rynku od 2005 roku. Świadczy kompleksowe usługi doradztwa podatkowego dla firm i osób indywidualnych. Zespół kilkudziesięciu doświadczonych doradców podatkowych wspiera klientów m. in. w obszarze podatku VAT, CIT i akcyzy. Eksperci podatkowi ECDP biegle poruszają się zarówno po polskich przepisach, jak i regulacjach prawa Unii Europejskiej.

Przykładowe usługi:

- Stałe nadzory podatkowe: wyznaczeni eksperci są cały czas do dyspozycji klienta. W odpowiedzi na pytania klienta realizowane są konsultacje telefoniczne, e-mailowe, analizy oraz opinie pisemne.

- Audyty podatkowe: przeprowadzamy klasyczne audyty podatkowe (VAT, CIT, PIT, podatek akcyzowy, podatek od nieruchomości) oraz audyty due dilligence; audytujemy rozliczenia konkretnych transakcji gospodarczych.

- Kontrole podatkowe i postępowania: wspieramy klientów podczas kontroli podatkowych, czynności sprawdzających, postępowań podatkowych i celnopodatkowych, postępowań o stwierdzenie nadpłaty lub zwrotu podatku, postępowaniach sądowo-administracyjnych w sprawach podatkowych. Zapewniamy fachowe i przyjazne wsparcie na każdym etapie sprawy podatkowej. Możemy działać jako stali pełnomocnicy lub udzielać doraźnych konsultacji.